Türkiye Cumhuriyet Merkez Bankası her kararı her adımı an be an takip edilen son dakika gelişmesi olarak ekranlarda yerini alan bir kurum. Bu kurumun bu kadar göz önünde ve takip ediliyor olmasına rağmen yaptıklarının etkilerini, nedenlerini ve sonuçlarını doğrudan kavramak oldukça güç. Kullanılan terimler, belirlenen hedefler, atılan adımlar…. Aslında her biri hane halkından dev sanayii kuruluşlarına kadar toplumun her kesimine etki ediyor. Bu yazımızda bu adımların anlamlarını nedenlerini Türkiye Cumhuriyet Merkez Bankası tarihiyle birlikte inceleyim.

Neo - klasik İktisatta Politika

Neo-klasik iktisadin temellendiricisi Keynes makro iktisad-i politikaları ve karar vericileri Para Politikası ve Maliye Politikası olarak ikiyi ayırıyor.

- Para Politikası: “ekonomik büyüme, istihdam artışı ve fiyat istikrarı gibi hedeflere ulaşabilmek için paranın elde edilebilirliğini ve maliyetini etkilemeye yönelik olarak alınan kararlar” olarak tanımlanıyor. Başka bir deyişle, piyasada paranın fiyatını ve istikrarını belirleyen unsur.

- Maliye Politikası: “devletin maliye politikası araçlarını (kamu harcamaları, vergiler gibi) kullanarak ekonominin tam istihdama ulaşmasını sağlamak, ekonomik dalgalanmaları en aza indirgemek, adil bir servet ve gelir dağılımını oluşturmak için uyguladığı politikalar” olarak tanımlanıyor. Başka bir deyişle maliye politikası hükümet tarafından belirlenen ve fiyatlara etkisi doğrudan olan değerleri ifade eder.

Merkez Bankalarına Olan İhtiyaç

Yukarıda verilen her iki politika tanımı düşünüldüğünde merkez bankaları para politikaları idame ettirmek amacıyla ekonomik sisteme entegre olmuştur. Bunun bir diğer kanıtı is Türkiye Cumhuriyet Merkez Bankası’nın misyon belgesidir. TCMB amacını fiyat istikrarını sağlamak olarak nitelendirir. Gelin öncelikle TCMB’nin tarihine, ortaklık yapısına ve süreç içeresindeki evrimine bakalım.

Merkez Bankası Kuruluşu ve Cumhuriyet Dönemi

İzmir İktisat Kongresi’nde verilen karar doğrultusunda hazırlıklarına başlanana merkez bankası ancak 1931 yılında faaliyete geçmiştir. Hukuki olarak bir anonim şirketi olduğundan devlet kurumu olarak değerlendirilmez. Bundan dolayı adı Türkiye Cumhuriyeti Merkez Bankası değil Türkiye Cumhuriyet Merkez Bankasıdır. Hollanda ve İtalya’dan dönemin uzmanlarının da desteğiyle kurulan bu yapı içeresinde 4 tip hisse barındırır. Bunlardan; (A) sınıfı hisseler hazineye, (B) sınıfı hisseler milli bankalara, (C) sınıfı hisseler yabancı bankalar ile imtiyazlı şirketlere, (D) sınıfı hisseler Türk ticaret kuruluşlarıyla Türk uyruklu gerçek ve tüzel kişilere ayrılmıştır. Bankanın yetkileri reeskont oranlarının belirlemek, emisyon miktarının belirlemek, Türk parasındaki istikrarı temin etmek ve banknot basımı tekelliği olarak tanımlanmıştır. Bu görevleri ve iktisadi aletleri kalem kalem daha sonra inceleceğiz. Bir dip not olarak cumhuriyetin ilk yıllarında sabit kur rejimi uygulandığından devalüasyon ve evalüasyon yetkisi hükümete bırakılmıştır.

1970 Revizesi

Tek bir başkan ve alt teşkilatlar ile idame ettirilen merkez bankası Ocak 1970 yılında yapılan bir düzenlemeyle banka meclisi ve yönetim komitesi ile idame ettirilmeye başladı. Ayrıca hazinenin ortaklıktaki payı yüzde 51’e çıkarılmış ve sabit kalması yasa ile güvence altına alındı.

24 Ocak 1980

Türkiye, liberalleşme adına 24 Ocak 1980 kararlarıyla köklü yapısal reformlar ortaya koydu. Bu kapsamda serbest dış ticaret politikasına geçilmiştir. Birinci elden dövizle tanışacak piyasanın düzenlenmesi ve Merkez Bankası’na para politikasının daha sağlıklı kullanması amacıyla kredi-mevduat faizlerini düzenleme yetkisi verildi. Ayrıca sabit kur rejiminden vazgeçildi.

2001 Krizi

1990’lı yıllarda yaşanan büyük fiyat dalgalanmaları ve hazinenin yani maliye politikasının merkez bankası kaynaklarının doğrudan kullanması sonucunda 2001 yılında patlak veren kriz ile Türkiye Derviş yasaları ile tanıştı. Derviş yasaları kapsamında Para Politikası Kurulu oluşturuldu, Merkez Bankasının kamu kuruluşlarına doğrudan avans vermesi yasaklandı ve fiyat istikrarına zeval getirmemek kaydı ile “bağımsız karar” alma hakkı tanındı. Ayrıca BDDK’nın kurulmasıyla birlikte Merkez Bankasının üzerinden bazı denetim görevleri alındı.

Peki, bu süreç sonunda gelinen nokta ve yetkiler gerçekten merkez bankasının başarısının perçinledi mi?

Para Politikası ve Fiyat İstikrarı

Her ne kadar Merkez Bankasının nihai amacı fiyat istikrarı yani düşük enflasyon olarak tanımlansa da bu Türkiye için özellikle 1970-2001 arası süreçte ulaşılmayı bırakın yaklaşılmış bir hedef değildir. 2001 yılı itibariyle 20 Milyon Türk Liralık banknot basma ihtiyacı bunun en büyük kanıtı olsa gerek. Bu başarısızlığın altındaki sebep ise devletin bahsi geçen dönemde merkez bankasını yastık altı hazine olarak kullanmaya çalışmasıdır. Gelin öncelikle para arzındaki değişimin ekonomiye ve para fiyatına etkisinin inceleyelim.

Eğer para arzı aşağıda listelenecek bir alet kullanımı ile artarsa paranın değeri yani faiz düşer. Bu sayede düşük kar marjlı işler için de kredi kullanımıyla yatırım artar. Uzun vadede ise artan refah tüketim piyasasındaki talebi artırır ve enflasyon doğar. Fakat maliye politikaları ile düşük faizli krediyle finanse edilen yatırımlar arzı artırıcı etkiye sahip sektörlere yönelirse fiyat istikrarı korunarak reel bir büyüme gözlenir. Öte yandan eğer bir alet kullanımı ile para arz düşerse para fiyatı yani faiz artar ve kredi kullanımı düşer bu sayede tüketim piyasası için talep azalır. Eğer bu talep azalışı maliye politikalarınca desteklenirse fiyatlarsa düşüş ve dolasıyla da uzun vadede daralma gerçekleşir. Bu bağlamda değerlendirildiğinde parasal genişleme pozitif bir seçenek olarak sunulsa da artan talep artışını karşılayacak bir arz sistemi geliştirilmediği sürece artan para arzı ülkemizde olduğu gibi genelde enflasyon ile sonuçlanır.

Para politikası araçlarını listelemek için onları dolaysız ve dolaylı olarak iki temel başlık altında toplayabiliriz.

Dolaysız Para Politikası Araçları

- Kredi Tavanı: Merkez bankasının bankaların yıl içerisinde kredilendirebileceği mevduat oranını belirlemesidir. Kredi tavanın artması arz edilen parayı arttırarak faizde bir indirime sebep olurken tavanda yapılan azalma para arzında düşüşe dolayısıyla da faizde artışa sebep olur.

- Faiz Denetimi: Dünya genelinde bazı merkez bankalarınca bankalar tarafından verilecek kredilerin faiz miktarların belirleme suretiyle para arzın kontrol eden bu araç TCMB tarafından kullanılmamaktadır. Ülkemizde serbest faiz sistemi Derviş Yasaları ile pekişmiş şekilde idame ettirilmemektedir. Lakin geçtiğimiz aylarda devlet bankaları aracılı ile görev zararına yol açması pahasına maliyece oldukça düşük faizli konut kredileri planlanmış ve mali politikası para politikasına müdahale etmiştir. Bunun ölümcül sonuçlarına yazının devamında değineceğiz.

Dolaylı Para Politikası Araçları

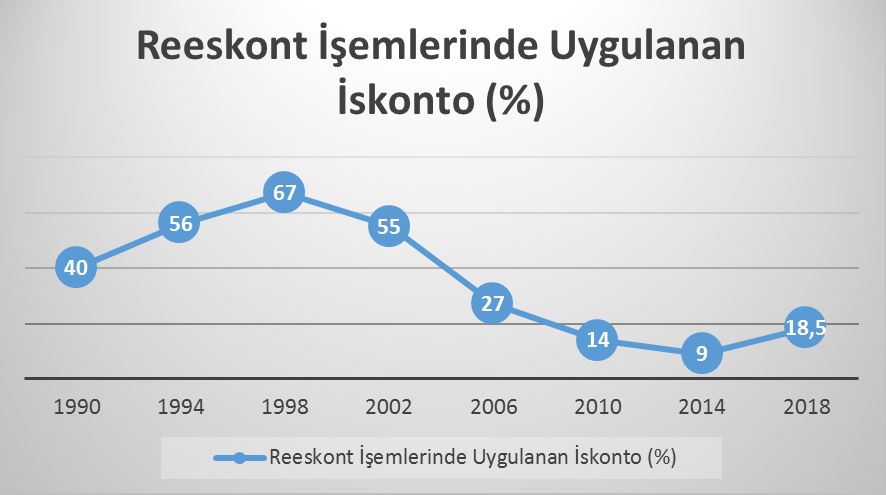

- Reeskont: Tüzel ya da gerçek kişiler merkez bankasından tahvil temin edebilir. Fakat tahvil eğer zamanından önce üçüncü bir kişiye devredilirse örneğin bir bankaya, banka bu tahvili bir iskonto yani kırım ile satın alır. Ardından tahvilin süresi geldiğinde merkez bankası bu tahvil el değiştirdiği için ikinci kez iskonto ederek bankadan alır bu ikinci ıskontodan dolayı bu araca reeskont denmiştir. Merkez bankaları reeskont aracılığı ile piyasadaki kredi fazilerini ve dolayısıyla da para arzını düzenlemeyi amaçlar. Yani artan reeskont faizi bankaların üçüncü tahvil alma gücünü düşürür dolayısıyla da kredilenebilecek mevduat miktarı azalır.

Yıllara Göre Reeskont

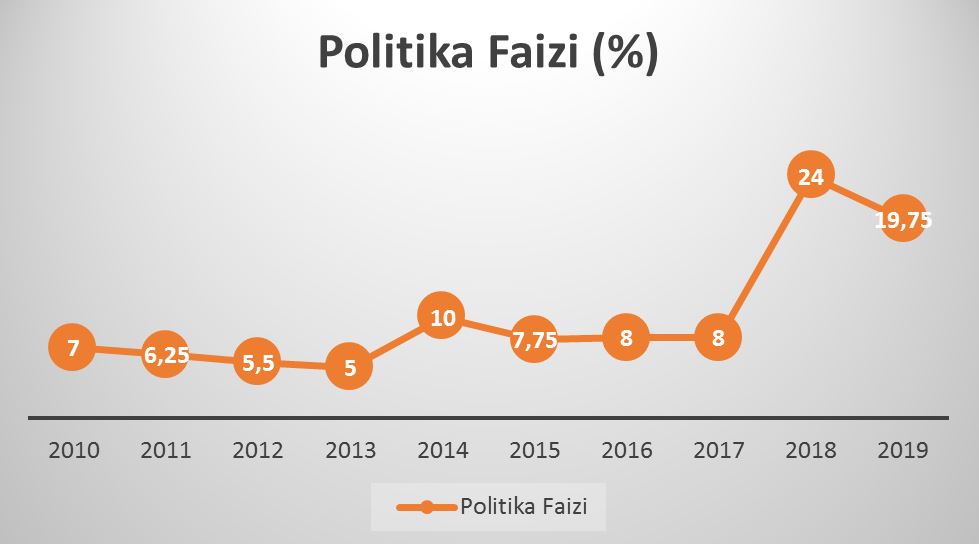

- Açık Piyasa İşlemleri (APİ): Merkez Bankasının bono ve tahvil satarak veya satın alarak piyasadaki para arzının düzenlemesine yarayan alettir. Bono satımı para arzını azaltırken, alımı para arzından artışa sebep olur. Bu işlemlerde kimisi açık ihaleler ile faiz oranlarınca düzenlenirken kimisi PPK’nın kararlaştırdığı faizlerce satılır. Aşağıda PPK’nın politika faizine göre değişimi verilmiştir. Politika faizi 1 haftalık repo satım faizi değeridir.

Yıllara Göre Politika Faizi

- Karşılık Değeri: Merkez Bankası bankalara kredi ve mevduatlarına karşılık döviz veya yerli para cinsinden bir karşılığın kendine tabiri caizse rehin verilmesini talep eder. Bu sayede para arzı düzenlenmiş olur. Örneğin karşılık miktarının artırılması kredilendirilebilecek mevduat miktarını aşağıya çekerken faizlerde artışa sebep olur.

- Para Basma: Bu alet yukarıdakilere nazaran maliye politikasınca suiistimal edilmesi en olası olandır. Para basma kararı vermek beraberinde paranın değerinin düşmesi ve yüksek kur riskini de doğurduğundan kullanılması oldukça dikkat isteyen bir alettir.

- Planlama-Açık Sözlülük: Doğrudan iktisati ya da istatistiki verilerle belirlenemeyecek olan bu alet gücünü ekonominin sosyal yönünden alır. Merkez bankalarına olan güvenin gelişmesi ile enflasyon beklentileri değerinde faizlerin oluşması hedeflenir.

Maliye-Para Politikası İlişkisi

Para politikası fiyat istikrarı ile ayakları yere sağlam basan bir büyüme hedeflerken maliye politikası çoğu zaman siyasi hırslar ve koltuk kaygısıyla günü kurtarıcı kısa vadede refah vaat eden hamleler yapar. Örneğin para basmak kısa vade de refahı ve alık günü artırsa da emisyondaki para miktarındaki ve paranın dolaşım hızındaki artış büyük enflasyona devamında da işsizlikle stagflasyona sebep olur. Bunun en büyük örneği Zimbabwe Enflasyonudur. Başka örnek olarak da teşvik ve vergilendirilme sistemindeki yönlendirme etkisi verilebilir. Örneğin, artan para arzıyla düşen kredi faizleri Türk yatırımcısı için 2008 finansal krizini dışarda bırakırsak 2001-2014 arası Türk yatırımcısı için oldukça önemli bir fırsattı. Ne var ki rant ve hızlı zenginleşme tutkusu ile inşaat ve ara üretime ( hammadde ithalatı ile üretilen yedek parça ve fason mallar) yönlendirilen yatırımcı parasal daralma ile birlikte bugün yüzde 20’ler dolaylarındaki yüksek enflasyonun müsebbibi. Yukarda değindiğimiz devlet bankalarından düşük faizli konut kredisi hamlesi ise iyice şişniş emlak balonunu indirmeye çalışmaktan ziyade yatırım fırsatlarını ranta kurban etmek olsa gerek

Tüm bunlar göz önüne alındığında para ve maliye politikalarının bağımsız olması halkın ve ekonominin yararına iken tersinin iddia etmek günü kurtarmak olsa gerek. Öte yandan Merkez Bankasının fiyat yani alım gücüne olan etkisi bu kadar doğrudan ve güçlü iken son dakika haberlerinin ardından halkın televizyona kitlenmesinin açıklıyor olsa gerek.

Akıllardaki Sorular?

- Merkez Bankası’nın döviz piyasasına etkisi nedir?

- Kur savaşlarındaki pozisyonumuz nedir?

- Türkiye 2001 krizinde olduğu gibi bugünde köklü değişikliklere ihtiyaç duyuyor mu?

- Maliye Politikaları ve uygulamaları nelerdir?

- Hazinen Merkez Bankasını yastık altı olarak kullanması ne anlama gelir?

- Gelin bu sorulara sonraki yazımızda yanıt arayalım.

Yazar: Erkan Bayram

İlgili Makaleler

Merkez bankaları neden faiz artırır? Faiz artışları ekonomiyi nasıl etkiler?

7 maddede altın neden yükselir?